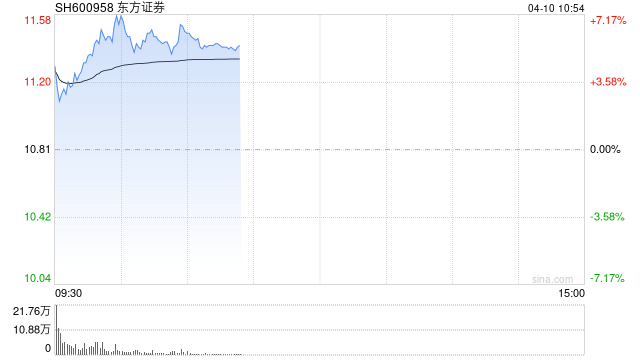

A股迎来全面注册制!证券板块开盘活跃,东方证券、信达证券、兴业证券、湘财股份、中银证券、光大证券(维权)等纷纷高开。

全面注册制落地对券商行业的影响

信息披露更规范透明,主板审核效率加快券商投行业务创收

全面注册制推进完善公司信息披露制度,提高公司上市发行中的信息透明度,能够更好地保护投资者利益,扩大市场基础,提升资本市场参与热情。随着主板审核效率的加快,证券公司IPO业务收入或将明显提升。据中泰证券(6.900, 0.06, 0.88%)非银行金融团队测算,在静态假设下,全面注册制落地后,主板审核效率将提升,券商IPO承销保荐收入有望增加约37.4亿元/年至80.1亿元/年,占行业总营收约0.74%至1.59%。

发行上市条件更为包容,更多符合条件的企业上市融资有望增厚券商收入

a) 就上市条件而言,相较核准制,注册制下的主板上市条件设置了“财务+市值”相结合的3套上市条件,具体指标分别为“持续盈利+现金流或收入”、“预计市值+盈利+收入+现金流”、“预计市值+盈利+收入”。虽然新规在主板上市标准的优化上提供了更多元的选择,但在财务指标上,对于上市企业作出了更高营业收入、净利润和现金流量的要求,相较其他板块进一步突出主板“大盘蓝筹”的定位,明确定位的同时进一步提升主板市场的多元包容性。

b) 放宽主板上市企业的财务指标要求。主板的发行条件取消“最近一期末不存在未弥补亏损”,为已经具备一定市场地位但尚未完成补亏的企业提供融资可能性。此项新规尤其利好成长潜力高前期投入大但过去因业绩亏损,无上市融资通道的高新技术企业。具备资格条件的企业数量的增多有望提升券商IPO业务量。

c) 取消无形资产占净资产的比例限制要求。创新型企业普遍存在大额的专利技术等无形资产,新的发行条件尊重经济实践选择和发展规律,响应市场需求,取消无形资产占比限制,充分体现了A股注册制改革的制度红利,准入条件放宽使更多企业有机会到主板上市融资。

图:A股全面注册制一般企业沪深主板发行新规对比

d) 增加红筹企业、有表决权差异安排企业的上市标准。创业板上市规则中删除了关于红筹企业及存在表决权差异安排的企业上市须符合“最近一年净利润为正”的财务指标要求,进一步扩大了创业板市场的覆盖面和包容性。借鉴科创板、创业板的经验,此次改革后的主板也将接纳红筹企业、存在表决权差异安排的企业上市,市值及财务指标需满足下列标准之一:(1)预计市值不低于200亿元,且最近一年净利润为正;(2)预计市值不低于100亿元,且最近一年净利润为正。

退市机制更顺畅,防止“劣币驱逐良币”

随着退市制度的不断改革优化,当前A股市场的强制性退市标准主要包括财务类、重大违法类、交易类和规范类这四种。从退市方案来看,监管机构正加速形成常态化退市机制并健全重大退市风险处置机制。证监会相关负责人表示:“要畅通强制退市、主动退市、并购重组、破产重整等多元退出渠道。”

更加完备的退市处理机制为券商提供了更加灵活的退市解决方式。对上市公司而言,退市新规有利于规范上市公司治理、提升资本市场标的质量,也有助于资本市场优胜劣汰;从券商服务业开展的资本市场环境来看,多元化的退市标准和常态化退市机制可以进一步塑造市场新生态,同时加速风险公司的出清,有助于营造更健康的资本市场融资环境,利好券商业务经营良性循环。

“优质优价”态势更加明显,具备强定价力的头部券商或将受益

全面注册制下,市场结构和生态的进一步优化对龙头券商的利好更加显著。

从发行方面来看,根据中信证券研究部的判断,全面注册制实行将加速投行业务向头部券商集中。注册制让IPO业务从公权模式回归市场模式,在提高上市制度包容性的同时,也对投行的“项目发掘”和“资产定价”能力提出更高要求。为了更好的把控项目质量,与优质企业深度绑定,投行业务正在从承销保荐的单点模式,向围绕企业生命周期全链条模式转变。

中信建投证券认为,全面注册制背景下整体市场IPO规模有望进一步放量,短期直接利好券商投行业务。长期来看,注册制的全面实行将推动投行业务从传统的以资源为核心向以销售定价和交易服务能力为核心转变,未来投行业务有望打通企业一二级服务链条,成为以企业客户为中心的综合服务平台,综合型的龙头券商公司更加专业化的项目选择、质量审核、研究定价等能力优势将进一步放大,未来券商行业集中度有望提升。

券商积极打造“投行+”生态模式,多业务共振景气向好

除投行业务外,券商也正在积极打造“投行+”的业务生态模式进一步平衡。在承销保荐轻资本业务的基础上,向上游延伸至私募股权投资和首发跟投、向下游延伸至流动性做市和股东质押融资等重资本业务都值得进一步关注,券商两融、跟投收入等有望增厚。

除融资相关业务外,券商的传统经纪业务也在改革进程中逐渐向代销金融产品的财富管理方向转型。根据Wind,目前A股机构化程度仅为25%,与美股机构投资者占比(93%)和英国(90%)的水平相比而处于低位。全面注册制落地后,市场对投资者的专业判断力提出了更高的要求。长期来看,在共同富裕、房地产周期下行、个人养老金入市的大背景下,A股市场将逐渐向成熟市场转变,去散户化、机构化趋势有望加速,机构代销的金融产品和券商资管业务有望得到扩容。

0 留言